El Monotributo es una primera opción, pero no está exento de obligaciones respecto del lavado de dinero, y después hay un puente a IVA y Ganancias

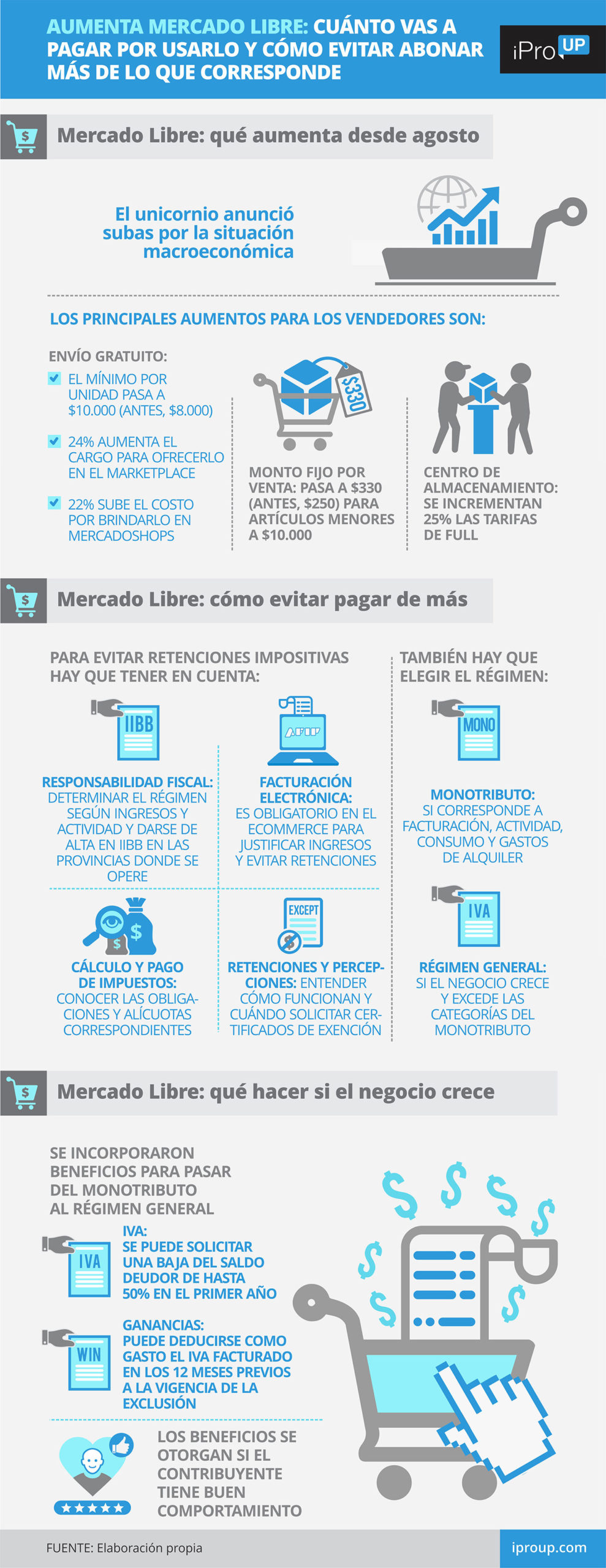

El comercio electrónico experimenta un fuerte crecimiento: cada vez más emprendedores y pequeñas empresas deciden incursionar en el negocio. Mercado Libre es líder indiscutido del sector y, debido a la crisis macroeconómica, desde agosto actualizará sus cargos:

- El mínimo por unidad pasa a $10.000 (antes, $8.000) para ofrecer envío gratuito

- Por artículos vendidos por debajo de ese valor se abonará un monto fijo de $330 (antes, $250)

- Aumenta 24% el cargo para ofrecer envío gratis en el marketplace y 22% en MercadoShops

- Suben 25% los costos del centro de almacenamiento

Sin embargo, hay otra cuestión “menos visible” que impacta directo en la operación: las retenciones tributarias.

“Los impuestos pueden tener un impacto significativo en la rentabilidad y éxito del negocio. Es importante conocer y comprender las obligaciones tributarias para planificar y tomar decisiones”, explica a iProUP Agustín S. Sosa, CEO de Tributo SimpleAPP.

Mercado Libre: qué impuestos hay que pagar

“El Impuesto a las Ganancias e IVA son los principales a nivel nacional para un emprendedor de ecommerce, y son muy conocidos por ser elevados. Sin embargo, el Monotributo es un régimen simplificado de bajo costo para favorecer a los cuentapropistas”, indica Sosa.

Y remarca que entre sus principales beneficios se destacan “pagar menos impuestos que en otro régimen y facilitar el cumplimiento de las obligaciones al simplificar trámites y reducir la cantidad de tributos y aportes”. El Monotributo “consiste en abonar una cuota fija mensual” que contiene:

- “El componente impositivo, como IVA y Ganancias”

- “El previsional, aportes a la jubilación y obra social”

“Cuenta con categorías según la facturación anual, superficie de locales, energía eléctrica consumida y el monto de alquiler abonado del espacio de trabajo”, precisa.

Comercio electrónico: cómo planificar los impuestos

Sosa enumera las estrategias fiscales para aprovechar las ventajas del Monotributo en el ecommerce:

- Responsabilidad fiscal: “Es vital determinar si debés inscribirte en el Monotributo o el Régimen General de Impuestos, según los ingresos y actividad del negocio. También dar de alta el tributo provincial sobre los Ingresos Brutos en las jurisdicciones en las cuales operes”

- Facturación electrónica: “En el ecommerce, la facturación electrónica es una práctica obligatoria y hay que cumplir con los requisitos establecidos por la AFIP. Caso contrario, traerá la imposibilidad de justificar los ingresos en tus cuentas bancarias o billeteras virtuales”

- Cálculo y pago de impuestos: “Conocé las distintas obligaciones impositivas y cómo calcularlas y abonarlas, ya sea la cuota fija de tu categoría del Monotributo o la alícuota de tu actividad en la provincia en la cual estés inscripto en Ingresos Brutos”

- Retenciones y percepciones: “Corresponden al adelanto de impuestos y son tomadas como crédito. Es crucial entender cómo afectan a tu negocio y proveedores, así como también cuándo solicitar certificados de no retención o percepción”

Sobre esto último, remarca: “Si no estás inscripto en AFIP o Ingresos Brutos en las provincias en las que desarrolles tu actividad, podés sufrir retenciones sobre tus cobros y percepciones sobre tus compras con alícuotas más altas de las debidas. ARBA, en la provincia de Buenos Aires, retiene hasta el 8% para no inscriptos”.

“El proceso de venta en ecommerce conlleva una alta exposición fiscal y a menudo implica complejidades que exigen un asesoramiento específico”, advierte Sosa.

Mercado Libre: qué obligaciones sobre lavado exige

“Como parte de su compromiso con la prevención del lavado de dinero y financiación del terrorismo, las plataformas de ecommerce deben cumplir con regulaciones establecidas por la Unidad de Información Financiera (UIF)”, indica Sosa.

“Mercado Pago procesa una gran cantidad de transacciones y debe cumplir con regulaciones de la UIF para garantizar la transparencia”, afirma. Por lo tanto, advierte que “debe realizar un seguimiento de las actividades sospechosas, reportar transacciones inusuales y verificar la identidad de sus usuarios, entre otras medidas”.

Una planificación impositiva adecuada evitará que Mercado Libre haga retenciones de impuestos innecesarias

“Esto puede significar la solicitud de documentos y datos personales: los usuarios deben proporcionar documentación al registrar sus cuentas o en operaciones de alto valor“,indica.

Entre ellos, enumera “DNI, CUIL/CUIT, constancia de inscripción ante organismos fiscales, comprobantes de domicilio, certificación de ingresos u origen de fondos certificados por contadores públicos, entre otros”.

“Estos procedimientos están diseñados para proteger a los usuarios y garantizar que la plataforma no sea utilizada para actividades ilegales o fraudulentas. La UIF fijó medidas estrictas para prevenir actividades ilícitas y asegurarse de que los usuarios cumplan con la ley”, considera.

Sosa aclara que este mecanismo “no es exclusivo de Mercado Libre: es una obligación impuesta por UIF para todas las plataformas financieras y comerciales que operan en el país”.

“Es crucial que los usuarios estén al tanto de estas regulaciones y proporcionen la documentación requerida a fines de que sus cuentas no sean cerradas o inhabilitadas“, alerta.

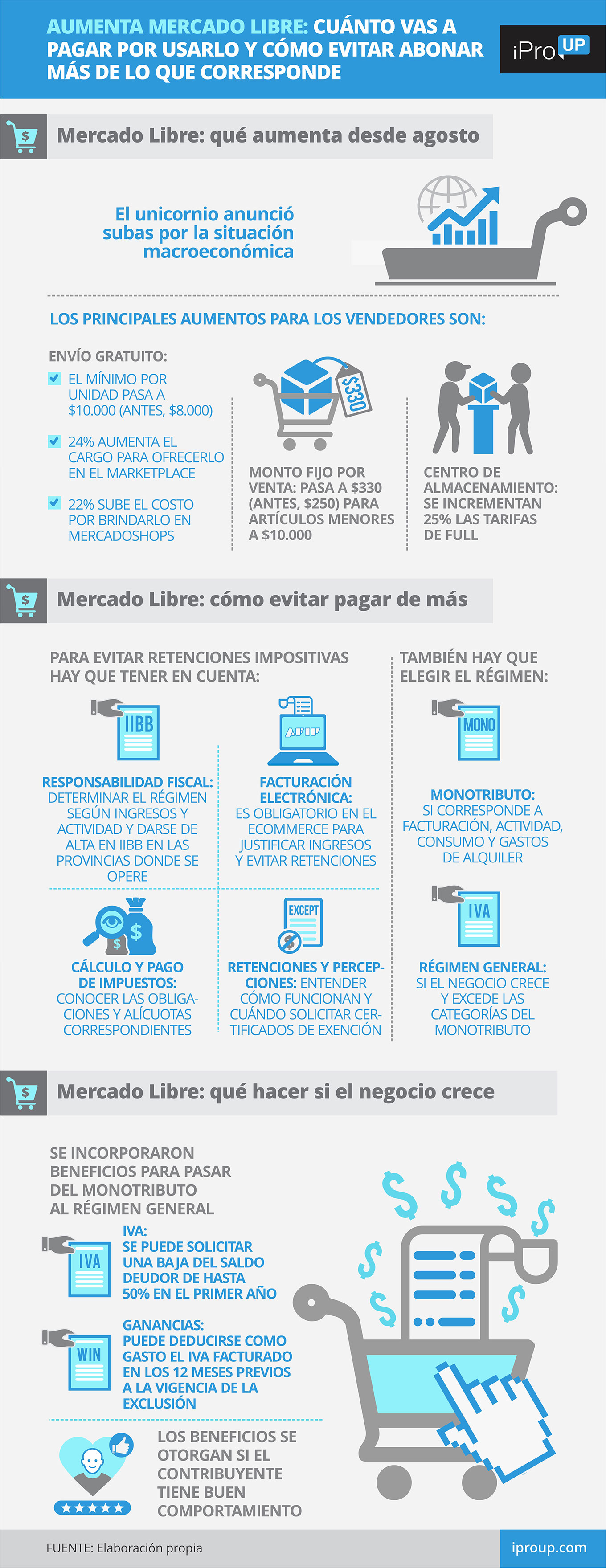

Comercio electrónico: qué pasa si el emprendimiento crece

Diego Mastragostino, supervisor del Departamento Tributario, estudio Bertazza, Nicolini, Corti y Asociados, afirma a iProUP: “Cuando el crecimiento de las ventas obliga a cambiar los impuestos que se pagan, existe un puente de salida del Monotributo al Régimen General de IVA y las Ganancias“.

Los vendedores online deben darse de alta en IIBB de cada provincia en donde operen

Además, remarca que se “incorporaron dos beneficios para minimizar el impacto económico que genera el traspaso”

1. Reducción de IVA

“Los monotributistas que comuniquen su exclusión y soliciten el alta en los tributos del Régimen General, hasta el último día del mes siguiente al que hubiere tenido lugar la causal de exclusión, podrán gozar, por única vez, de una reducción del saldo deudor de IVA“, afirma Mastragostino.

Y añade: “Para determinar este tributo a partir del primer mes del año calendario siguiente al que tenga efecto la exclusión o renuncia, los contribuyentes gozarán de una reducción del saldo deudor del 50% en el primer año, 30% en el segundo y 10% en el tercero“.

2. Impuesto a las Ganancias

Según el experto, los monotributistas excluidos podrán deducir como gasto de la categoría de renta que les corresponda el monto neto del IVA que se les hubiera facturado en los 12 meses anteriores a la fecha en que la exclusión haya surtido efecto.

“Los beneficios resultarán de aplicación respecto de los hechos imponibles perfeccionados durante el primer período fiscal finalizado con posterioridad al día en que la exclusión o renuncia haya surtido efecto. Es decir, el beneficio es inmediato”, concluye Mastragostino.

Estas ventajas y las posibilidades de no tener fuertes costos extras por multas e intereses dependen del cumplimiento tributario por parte del emprendedor ecommerce.